L’assurance-vie bénéficie d’une fiscalité avantageuse, aussi bien sur les intérêts perçus que sur les droits de succession.

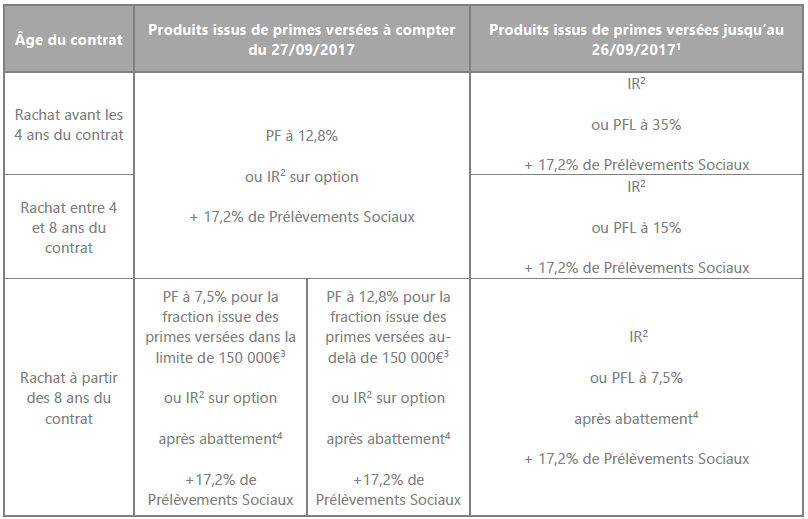

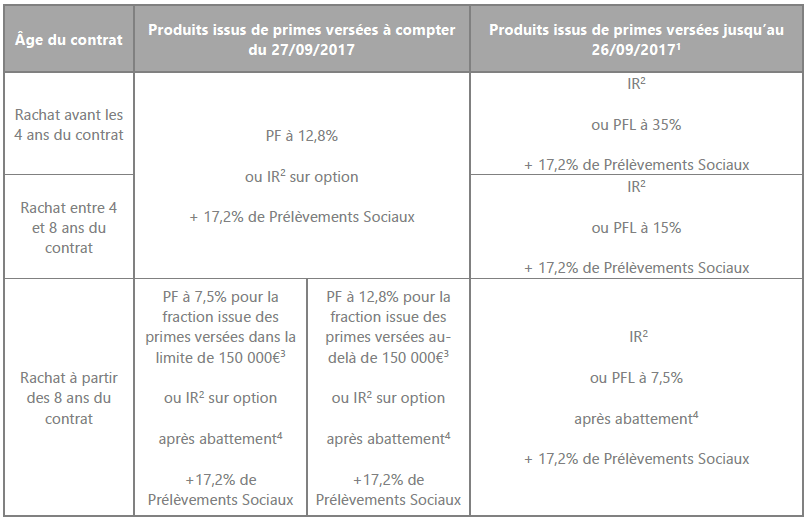

Seuls les produits (intérêts et plus-values) générés par le contrat sont imposables lors d’un rachat partiel ou total. Les produits sont soumis, en fonction de l’option choisie par le souscripteur, soit à l’impôt sur les revenus (IR sur option) soit au Prélèvement Forfaitaire Libératoire (PFL) ou au Prélèvement Forfaitaire Unique (PFU) selon la date des primes versées à l’origine.

En outre, s’appliquent sur ces mêmes intérêts et plus-values, des Prélèvements Sociaux de 17,2% :

Le montant des prélèvements sociaux est inclus dans le taux d’imposition appliqué, si vous optez pour le Prélèvement Forfaitaire Unique.

Le rachat peut être exonéré d’impôt dans certains cas (licenciement, liquidation judiciaire ou mise en retraite anticipée du souscripteur ou du conjoint). Cette exonération s’applique jusqu’à la fin de l’année qui suit celle où l’événement se produit.

Pour les contrats souscrits après le 26/09/1997, la fiscalité applicable aux plus-values du contrat est la suivante :

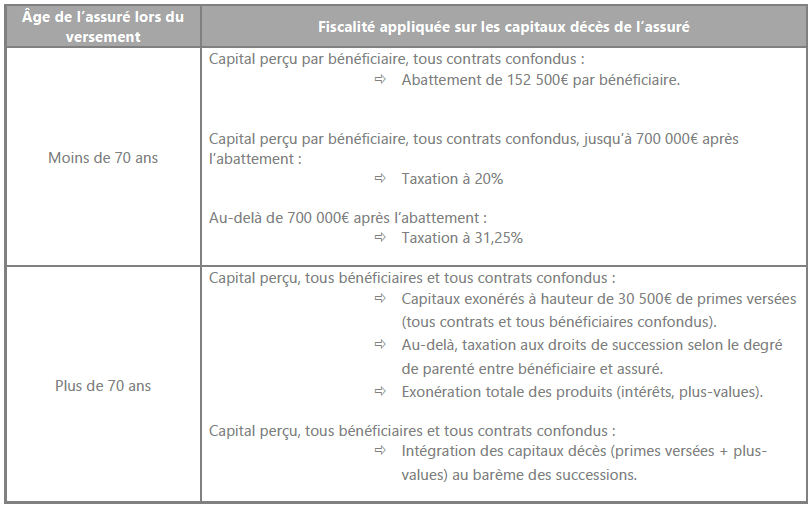

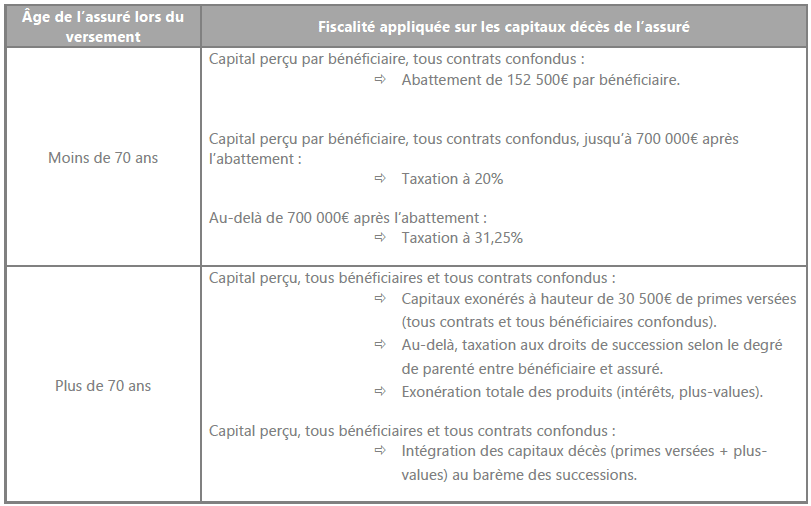

Au moment de la souscription du contrat d’assurance-vie, le souscripteur doit désigner un ou des bénéficiaires par le biais d’une clause bénéficiaire. Ceux-ci toucheront les sommes présentes sur le contrat au décès du souscripteur. La clause bénéficiaire doit donc être rédigée avec attention et précision.

La fiscalité décès de l’assurance vie est la suivante :

Cette fiscalité est applicable pour tous les nouveaux contrats.

Attention, si vous possédez plusieurs contrats, la fiscalité peut différer en fonction de leur date de souscription et de versement.

une question ? Un projet ?

Contactez-nous !

Si vous voulez effectuer des placements financiers judicieux et efficaces, n’hésitez pas à prendre contact avec le cabinet situé dans la région Nantaise :